Вы оплатили собственное лечение или лечение супруга, своих родителей или детей до 18 лет? Если да, то вы вправе вернуть 13% от произведённых расходов. Есть два варианта получения вычета — через работодателя и через налоговую инспекцию при представлении декларации 3-НДФЛ. В статье мы рассмотрим, как заполнить декларацию.

Чтобы воспользоваться данной налоговой льготой, необходимо соблюсти ряд условий (подп. 3 п. 1 ст. 219 НК РФ). Прежде всего, необходимо иметь официальный доход, который облагается НДФЛ по ставке 13%.

Вычет предоставляется в размере произведённых расходов на лечение и покупку медикаментов, но не более чем с суммы 120 000 руб. Это максимальный размер всех в совокупности социальных вычетов за календарный год, значит, вы вправе вернуть из бюджета не более 15 600 руб. (120 000 руб. * 13%).

Однако существует понятие дорогостоящего лечения. По такому лечению нет лимита, вы можете вернуть 13% от всей суммы понесённых расходов. Конечно, если у вас хватит уплаченного налога за тот же календарный год, когда было оплачено лечение.

Узнать, относится лечение к дорогостоящему или нет, можно из справки, которую должно предоставить медицинское учреждение. В ней будет указан код Услуги. Если проставлен код 1, то лечение не является дорогостоящим, значит, вычет ограничен 120 000 руб., если стоит код 2 — лечение дорогостоящее и вычет не лимитируется.

Подробнее об этом мы говорили в статьях «Налоговый вычет на лечение» и «Вычет на лекарства: ограничения сняты».

Начать обучение

ПримерИванов Иван Иванович в 2018 году оплатил лечение своей жены, которое признано дорогостоящим, на сумму 200 000 руб., а также оплатил собственное лечение, которое не относится к дорогостоящему, на сумму 130 000 руб.

За 2018 год он получил доход в размере 600 000 руб., из которого работодатель удержал НДФЛ в размере 78 000 руб. Иванов в 2019 году заполняет декларацию 3-НДФЛ через личный кабинет налогоплательщика для применения права вычета на лечение.

Для этого он выбирает в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

Далее сервис перенаправляет на вкладку, в которой отражены общие сведения. Часть из них программа подтянет автоматически. Декларацию г-н Иванов заполняет за 2018 год. Так как декларация за 2018 год представляется впервые, это следует отметить в программе. Иван Иванович является налоговым резидентом РФ.

На вкладке «Доходы» необходимо внести данные из справки 2-НДФЛ за 2018 год. Если данная справка уже загружена в ЛКН, то показатели подтянутся автоматически. Если нет — их необходимо перенести вручную, нажав кнопку «Добавить источник».

При добавлении источника дохода информацию следует переносить из справки 2-НДФЛ. Данные о налоговом агенте — из первого раздела. Из третьего раздела переносятся показатели общей суммой по каждому коду дохода.

После этого ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база (поля будут отмечены серым), останется внести сумму налога удержанную. Её можно узнать из пятого раздела справки 2-НДФЛ.

Далее следует указать, на какой из налоговых вычетов заявлено право.

В появившемся окне проставляются суммы расходов на лечение. Поскольку расходы на обычное лечение превысили лимит и составили 130 000 руб., следует отразить сумму в рамках лимита — 120 000 руб. Однако, даже если указать сумму сверх лимита, сумму возврата на итоговой странице программа автоматически будет рассчитывать с учётом законодательных ограничений.

На итоговой вкладке будет показана информация по возврату налога.

Ниже необходимо подкрепить фото или скан оригиналов документов, которые подтверждают право на вычет по лечению. К таким документам относятся:

- справка 2-НДФЛ;

- Договор с медицинским учреждением;

- платёжное поручение;

- лицензия медицинского учреждения;

- справка из медучреждения;

- свидетельство о браке.

Когда документы приложены, можно отправлять декларацию в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

ЛКН позволяет сформировать заявление на возврат только после того, как декларация будет принята налоговым органом и выгружена в их программу. Тогда в разделе «Мои налоги» появится зелёная кнопка «Переплата», нажав которую, можно будет сформировать данное заявление.

В какие сроки вы получите возврат, читайте в статье «Декларация с вычетом: когда я получу деньги из налоговой».

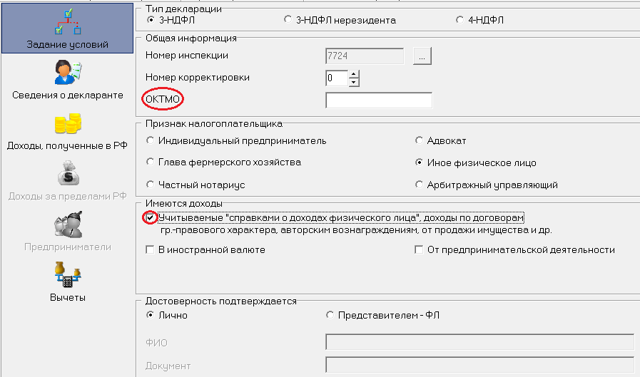

Заполнить 3-НДФЛ можно c помощью программы «Декларация2019», которую следует скачать на сайте ФНС России.

В первом разделе «Задание условий» необходимо отметить, что вы подаёте 3-НДФЛ, и указать код своей налоговой инспекции. Если вы не знаете код, вам поможет сервис ФНС России.

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“…».

Если вы представляете декларацию самостоятельно, нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

На второй вкладке «Сведения о декларанте» указываются ваши персональные данные.

На вкладке «Доходы, полученные в РФ» необходимо выбрать жёлтую ставку налога 13% и добавить источник выплат, нажав «+». Далее следует построчно перенести информацию из третьего раздела 2-НДФЛ.

На последней вкладке «Вычеты» необходимо указать сумму расходов на лечение в пределах законодательного лимита.

Декларация готова. Теперь можно её распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога. Распечатайте по два экземпляра декларации и заявления: один экземпляр вместе с отметками инспектора оставите у себя для подтверждения того, что вы представили документы.

В каком виде нужно представить данные документы, читайте в статье «Копии или оригиналы, что готовить для налоговой?».

Образец заполнения 3-НДФЛ при возврате налога на лечение

Российские налогоплательщики, потратившие большие суммы на медицинские услуги по состоянию здоровья, имеют законное право вернуть часть средств в виде налогового вычета. Чтобы оформить возврат, необходимо разобраться в вопросе, каким образом происходит компенсация и какие виды услуг подлежат возмещению.

Соблюдая определенную последовательность, оформление документов не составит большого труда. Основанием для получения компенсации служат документы, подтверждающие несение налогоплательщиком расходов, связанных с лечебными мероприятиями. Собрав требуемые документы, граждане заполняют декларацию на возврат 3-НДФЛ за лечение.

Какие виды услуг подлежат возмещению

Налоговый Кодекс устанавливает список расходных статей, которые могут быть компенсированы из бюджета на законных основаниях. Согласно п. 3 ст. 219 НК, уплаченный ранее подоходный Налог получится только за последние три года по факту полученных затрат на:

- персональное лечение налогоплательщика;

- оплата медуслуг близким родственникам, включая второго супруга, детей, родителей;

- покупка медицинских препаратов для лечения себя и своих ближайших родственников в соответствии с оформленными надлежащим образом рецептами;

- оплата полиса согласно программе ДМС (добровольное страхование).

К числу возможных расходов относится и дорогостоящее лечение, однако категорию оказанных услуг следует уточнять отдельно. Если при получении компенсации по затратам на стандартное лечение возмещение ограничено предельной суммой в 120 тысяч рублей, то при компенсации дорогостоящего лечения компенсация ограничивается лишь суммами налоговых отчислений работника.

Процедура заполнения

Следуя рекомендациям, как заполнить 3-НДФЛ на налоговый вычет за лечение, приступают к заполнению декларации, от корректности которой будет зависеть успешное рассмотрение заявления в налоговой. Самый простой способ заполнения многостраничного бланка декларации – внесение сведений в установленный бланк с помощью специальной программы.

Для самостоятельной подачи документов на компенсацию расходов по лечению, необходимо скачать приложение с официального сайта ФНС, и внести требуемые сведения компьютерным способом. Если же заявитель уже знает правила оформления и имеет успешный опыт подачи 3-НДФЛ, процедуру оформления декларации можно выполнить и ручным способом.

Декларация 3-НДФЛ имеет строго установленный бланк, утвержденный в 2014 году отдельным Приказом ФНС № ММВ-7-16/671@.

Так как традиционно принято считать, что ручное заполнение деклараций влечет большее число ошибок, рекомендуется использовать электронный аналог образец заполнения 3-НДФЛ бумажного бланка: в нем все сведения будут занесены в нужном формате, а риск ошибки минимален.

В случае самостоятельного оформления, следует предварительно изучить образец заполнения 3-НДФЛ при возврате налога на лечение. Данная мера позволит успешно подать бумаги в ФНС с первого раза.

Пример заполнения 3-НДФЛ при возврате за лечение помогает сориентироваться не только в том, какие графы нуждаются в заполнении, но и ввести данные согласно установленному формату. В рамках возврата подоходного налога по расходам на лечение, потребуется заполнить следующие страницы:

- титульник;

- разделы 1-2;

- листы А, Е1.

Итого, информация будет занесена всего на пяти страницах бланка декларации. Образец можно скачать здесь.

Описание действий

Порядок действий по заполнению декларации выглядит следующим образом:

- Заполняют информацию о налогоплательщике — его полное ФИО, номер налогоплательщика, сведения о рождении и др.

- Указывают информацию о работодателе, которым организован процесс отчисления подоходного налога. Для заполнения 3-НДФЛ потребуется иметь сведения об ИНН, КПП, коде ОКТМО работодателя. Эти данные уже должны быть указаны в предоставленной бухгалтерией 2-НДФЛ.

- Вводят данные о доходах согласно справке о доходах и удержанной сумме подоходного налога. Значения о заработной плате вносятся по каждому месяцу отдельно, а затем во втором разделе документа суммируются.

- Вносят сведения о понесенных налогоплательщиком расходах. Следует учитывать, что сумма к возмещению на лечение ограничена 120 тысячами рублей. Если возмещается расход по статьям, относимым к дорогостоящему лечению, согласно п.2 ст. 219 НК, ограничения не устанавливаются. Вычет, который направляется на компенсацию расходов, содержится на Листе Е1.

Одной из популярных статей расходов в области медицины является лечение зубов. Стоматологические услуги компенсируются целиком, если они относятся к дорогостоящим видам лечения, в других вариантах, как и по остальным видам лечения, компенсация возможна только в пределах 120 тысяч рублей.

Для того чтобы составить декларацию 3-НДФЛ за лечение зубов следует придерживаться аналогичной последовательности, как и по возмещению затрат по другим медицинским услугам.

После заполнения всех пяти листов, декларант подписывает бланк и в сопровождении с подтверждающими документами и справками передает пакет в налоговую.

Сделать это можно лично, попав на прием к специалисту территориального отделения ФНС либо через почту, отправив пакет с описью.

Расшифровка строк

Приступая к заполнению основной части отчета, следует ознакомиться с подсказками, каким образом заносить дальнейшие сведения. Следующая информация поможет сориентироваться при заполнении строк и граф бланка декларации:

- сведения об ИНН берут из справки 2-НДФЛ;

- ячейка с номером корректировки заполняется как «0», если подача осуществляется впервые;

- в ячейке налоговый период указывают год фактически понесенных затрат;

- если декларация подается физлицом, в коде плательщика налогов указывают «760»;

- информация о декларанте вносится точно в таком же формате, как и по гражданскому паспорту;

- кодом статуса налогоплательщика для резидентов РФ является значение «1»;

- в адресе указывают действительное на момент обращения место проживания;

- при подготовке обращения самостоятельно декларант вносит «1» в пункте, отвечающем за достоверность предоставляемой информации.

Подсказки для первого раздела

Прежде чем приступить к заполнению первого раздела, необходимо выяснить, к какому виду лечения согласно Перечню медуслуг и медикаментов, относится оплаченная услуга.

Найти нужную информацию можно из справки об оплате медуслуг конкретного учреждения.

При отнесении вида оказанной услуги к дорогостоящему типу в строку 010 вносят код «2», во всех остальных случаях, в выдаваемой учреждением справке будет указан код «1».

Используя коды строк и их расшифровку, заполнить первый раздел не представит большого труда. Заявитель сможет подготовить декларацию к подаче своими силами:

- 010 – указывают значение «1» или «2» (для возврата бюджетных средств);

- 020 – вводят значение «182 1 01 02010 01 1000 110»;

- 030 – в зависимости от места нахождения налогоплательщика будет различаться, узнают ОКТМО по адресу декларанта;

- 050 – вносят величину налогового вычета.

Подсказки по второму разделу

Аналогично используют значения расшифровки кодов строк по разделу 2:

- 010 – вносят значение суммы дохода;

- 030 – вводят значение налогооблагаемой суммы;

- 040 – информирует о величине всех вычетов по налогу;

- 060 – для внесения значения выполняют математический расчет – из строки 030 вычитывают строки 040 и 050;

- 070 — производят расчет путем умножения строки 060 на 13%;

- 080 – содержит сведения об удержанном налоге;

- 140 – производят итоговое суммирование строк по возврату из бюджета.

Подсказки к листам А, Е1

Расшифровка значений по Листам приведена в следующей таблице:

| Лист | Строка | Значение |

| А | 010 | 13% |

| А | 020 | Код дохода «02» |

| А | 030 | ИНН организации (указан по 2-НДФЛ) |

| А | 040 | КПП (как 2-НДФЛ) |

| А | 050 | ОКТМО (как 2-НДФЛ) |

| А | 060 | Название компании, трудоустроившей декларанта |

| А | 070 | Годовой доход |

| А | 080 | Доход, подлежащий налогообложению |

| А | 090 | Величина налоговых начислений |

| А | 100 | Размер удержания |

| Е1 | 140 | Затраты на медицину (указывают значение в рублях) |

| Е1 | 170 | Понесенные расходы (в пределах 120 тыс.) |

| Е1 | 180 | Заявленный в декларации вычет к возмещению |

| Е1 | 190 | Общая сумма на вычет |

Список документации

Подготовив 3-НДФЛ, заявителю необходимо выяснить, все ли документы для 3-НДФЛ за лечение собраны. К основным документам относят:

- 3-НДФЛ является главным основанием для рассмотрения заявления в налоговой;

- 2-НДФЛ – предоставляется по запросу, служит основанием для заполнения 3-НДФЛ;

- Заявление от налогоплательщика;

- Гражданский паспорт.

В зависимости от типа оказанных услуг, дополнительно готовят следующие бумаги:

- договор на оказание услуг лечебным учреждением с указанием информации о лицензии организации (при подаче копии документ должен быть заверен);

- платежный документ, подтверждающий оплату лечения из личных средств налогоплательщика;

- если услуги по лечению оказывались в санатории, необходимо получить медсправку с указанием суммы расходов на лечение, не включая затраты, которые понес заявитель при оплате проживания;

- справка об оплате услуг медицинского учреждения;

- при покупке лекарств потребуется предоставить выписанные рецепты врачей (оформляется по установленной форме 107-1/у, с нанесением печати учреждения, используемой для налоговых документов;

- при покупке лекарств предоставляют копии платежных документов, подтверждающих данные расходы – квитанции, чеки, платежки и т. д.

Если расходы были связаны с медицинским страхованием, декларант предоставляет:

- копию договора со страхователем, полис страховки;

- в случае отсутствия в договоре информации о лицензии компании, отдельно предоставляют копию соответствующей лицензии;

- квитанции, подтверждающие расходы.

Если расходы связаны с лечением ближайших родственников, готовят дополнительные бумаги, подтверждающие наличие родства с декларантом. К таким документам относят копии:

- документа о рождении несовершеннолетнего ребенка (свидетельство);

- свидетельства о заключении брака;

- свидетельства о рождении декларанта, если необходимо подтвердить родство с родителями.

Помимо того, что в отделение ФНС подают копии, сотруднику инспекции предоставляют оригиналы для сверки.

Как получить вычет

Прежде чем начать процесс сбора документов, необходимо выяснить, относится ли оплаченная медицинская услуга к списку подлежащих возмещению и каков будет код по данному вычету. Процесс возмещения через трудоустроившую организацию выглядит следующим образом:

- Заявитель после того, как оплатил лечение, обращается в бухгалтерию и предъявляет необходимые документы.

- Бухгалтер организует возврат 13%, которые до этого вычитались для отчисления подоходного налога.

- Работник помимо основной зарплаты получает средства в размере подоходного налога.

У данного варианта есть множество преимуществ: помимо того, что процедура подачи документов значительно упрощена, налогоплательщик может сразу возместить понесенные затраты, не дожидаясь окончания года.

В случае предоставления неполного вычета в течение одного года, работник осуществляет возврат неиспользованного остатка суммы возмещения по завершении года. Правда, в данном случае придется уже обращаться в налоговую по месту прописки.

Оформление налогового вычета на лечение не представляет большой сложности, требуя лишь сбора необходимых подтверждающих документов и правильного заполнения декларации 3-НДФЛ.

Если налогоплательщик испытывает сложности с составлением декларации, рекомендуется воспользоваться специальным приложением, которое позволить минимизировать риски ошибок, и позволит ввести запрашиваемую информацию в нужном формате.

3-НДФЛ на лечение: образец заполнения 2021

Налогоплательщик может вернуть из бюджета 13% от суммы, потраченной на оплату медицинских услуг и покупку лекарственных средств при условии, что в том же периоде он уплачивал со своих доходов НДФЛ по ставке 13%, а расходы на лечение соответствуют требованиям, предъявляемым Налоговым кодексом к подобным затратам. Чтобы получить обратно часть потраченных денежных средств, налогоплательщику нужно заявить социальный вычет на лечение, подав в ИФНС декларацию (пп. 3 п. 1, п. 2 ст. 219 НК РФ). Расскажем, как составить документ и приведем образец заполнения декларации 3-НДФЛ за лечение.

Что учесть при заполнении декларации 3-НДФЛ на лечение

Получить вычет на лечение налогоплательщик может, если он оплачивал из своих средств за себя, а также за своих родственников (супруга, родителей, несовершеннолетних детей):

- медуслуги, оказанные медицинскими организациями и ИП;

- покупку лекарств, назначенных врачом;

- суммы взносов по договорам добровольного медстрахования.

Максимальная сумма принимаемых расходов — 120 000 руб., то есть, вернуть можно до 15 600 руб. налога (120 000 х 13%). Но в нее включаются все социальные вычеты: на образование, на накопительные взносы в ПФР и на лечение.

Поэтому предъявлять затраты, превышающие предельное значение, нет смысла – их все равно не примут. Но на дорогостоящее лечение данное ограничение не действует.

Перечень дорогостоящих видов лечения приведен в Постановлении Правительства от 08.04.2020 № 458.

Как отличить, лимитируются расходы на лечение или нет:

- если в справке, выписанной медорганизацией для подачи в ИФНС, стоит код «1» — лечение обычное, максимальная величина ограничена 120 тыс. руб. (стоимость приобретенных лекарств также включают в общий лимит);

- если в справке указан код «2» — лечение дорогостоящее, эти затраты принимаются в полном объеме.

Общая сумма вычета не может быть больше полученного и облагаемого НДФЛ дохода.

Какие документы приложить к 3-НДФЛ для налогового вычета за лечение

Кроме самой декларации 3-НДФЛ для проверки инспекторам предъявляются документы, подтверждающие расходы на лечение. Что потребуется:

- копия договора с медучреждением;

- копия лицензии медицинской организации (не нужна, если в тексте договора указан ее номер);

- справка об оплате услуг, выписанная медучреждением для налоговых органов (оригинал, если в ИФНС направляется бумажный экземпляр декларации);

- копия рецепта на лекарства, выданного лечащим врачом;

- копии платежных документов на покупку лекарств (кассовые, товарные чеки, квитанции приходных ордеров и т.д.);

- справка о доходах и удержанном налоге от работодателя (2-НДФЛ).

При заявлении в декларации 3-НДФЛ возврата за лечение родственников (супругов, детей до 18 лет, в т.ч. усыновленных, родителей, усыновителей) дополнительно прикладывается копия документа, подтверждающего близкое родство, к примеру, свидетельство о рождении или о заключении брака.

К вычету можно заявить и страховые взносы, уплаченные по договору ДМС. Для проверки прилагаются копии полиса или договора, лицензий, документов о внесении сумм по договору.

Как заполнить декларацию 3-НДФЛ на лечение

В 2021 г. для отражения вычета на лечение используется бланк из Приказа ФНС от 28.08.2020 № ЕД-7-11/615@.

Вернуть налог можно только за тот период, в котором оплачивалось лечение. Если расходы в 3-НДФЛ на лечение заявляются за прошлые годы, применяются формы, действующие в соответствующем периоде. Перенести вычет (в т.ч. его неиспользованный остаток) на другой год нельзя.

ИФНС примет как бумажный, так и электронный вариант отчетности. Декларация, отправленная через интернет (через спецоператоров связи, портал Госуслуг, «Личный кабинет налогоплательщика») должна быть заверена ЭЦП.

Определенного срока для подачи декларации 3-НДФЛ за лечение нет. Но ИФНС пересчитывает налог и возвращает переплату только за 3 предыдущих года. К примеру, если Гражданин отражает в декларации за 2020 (3-НДФЛ) вычет – лечение себя или родственника, переплату по налогу за 2020 год ему вернут, если декларацию он подаст не позже 31.12.2023 г.

Если в декларации заявляется только вычет, ее можно подавать в течение всего года. 3-НДФЛ, в которой кроме вычета также декларируются доходы физлица, нужно сдать не позже 30 апреля года, следующего за отчетным.

На проверку сведений налоговикам отводится 3 месяца после получения декларации, и еще 1 месяц – на перечисление средств налогоплательщику.

3-НДФЛ на лечение: образец заполнения

Все листы декларации на вычет заполнять не нужно. Используются только необходимые страницы. Для бумажных деклараций допускается исключительно односторонняя печать.

- Если налогоплательщик заявляет в отчетности только вычет на лечение, достаточно включить в состав:

- • титульный лист;

- • раздел 1 и приложение к нему – заявление на возврат налога;

- • раздел 2;

- • приложение 1;

- • приложение 5.

- Верху каждой страницы декларации пишется ИНН физлица, внизу ставится дата и подпись, пустые поля прочеркиваются.

- Налог в декларации указывается в целых рублях, остальные стоимостные показатели (доходы, расходы) – в рублях с копейками.

Применяемая кодировка

Некоторые данные в декларации указываются в виде специальных кодов, часть которых приводится в приложениях к Порядку заполнения декларации, например:

- Номер ИФНС и ОКТМО определяется по месту жительства налогоплательщика, их можно уточнить в своей инспекции или на сайте ФНС.

- На титульной странице указываются коды периода «34», страны (РФ) «643», категория налогоплательщика для физлиц (не ИП) – «760» (приложение № 1 к Порядку), статус «1» (резиденты — лица, которые находились на территории РФ более 183 дней в году).

- В разделе 1 по стр. 010 ставится шифр «2», обозначающий, что налог подлежит возврату, ниже указывается КБК налога — 18210102030011000110.

- В разделе 2 налоговая ставка — 13%, по стр. 002 «Вид дохода» указывается шифр «3» — иное.

- Коды видов дохода, указываемые в приложении 1, выбирают из приложений № 3, 4 к Порядку заполнения.

Остальная информация берется из документов налогоплательщика.

Рекомендуемый алгоритм заполнения

- Рекомендуется следующий порядок заполнения 3-НДФЛ на лечение:

- • Начать с титульного листа.

- • Затем отразить данные о полученных доходах в приложении 1 (в общем случае – по информации из справок 2-НДФЛ).

• После перейти к вычетам в приложении 5. Сумма затрат по дорогостоящему лечению указывается в стр. 110, по обычному — в стр. 140, покупка лекарств отражается в стр. 141, взносы по договорам ДМС – в стр. 150.

Выводятся итоговые показатели (стр. 120, 180, 190, 200).

• Полученные итоги нужно последовательно перенести в раздел 2, затем сумма возврата указывается в разделе 1 декларации.

• Для получения возврата необходимо заполнить заявление (приложение 1 к разделу 1), где указываются банковские реквизиты налогоплательщика – по ним налоговики произведут перечисление денег.

Все заполненные листы необходимо пронумеровать, их общее число указывается на титульной странице. Также считается общее количество листов с копиями подтверждающих документов, полученный результат записывается в соответствующую ячейку титульного листа.

Чтобы информация воспринималась понятнее, приведем пример заполнения 3-НДФЛ на лечение — образец заполнения 2021 года.

Пример

В 2020 г. Новикова Светлана Александровна обращалась за услугами в частную стоматологическую клинику. В 2021 г. Новикова решила вернуть часть уплаченных средств, отразив вычет в 3-НДФЛ за лечение зубов. Образец будет приведен ниже.

Данные, потребовавшиеся для составления декларации:

- Заработная плата по месту работы за 2020 г., согласно справке 2-НДФЛ за 2020 г., составила 384 200,10 руб.

- При выплате доходов работодатель удержал налог 13% — 49 946 руб. Налоговые вычеты не применялись.

- Расходы на оплату услуг стоматолога согласно договору и справке из медклиники составили 38 700 руб.

В результате расчетов получилось, что к возврату из бюджета Новиковой причитается 13% от оплаченных медуслуг — 5031 руб. (38 700 х 13%).

В апреле 2021 г. Новикова отправила в ИФНС заполненный экземпляр декларации 3-НДФЛ за лечение, образец которой выглядел следующим образом:

Скачать форму 3-НДФЛ, применяемую в 2021 году, можно здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Декларация 3-НДФЛ на лечение

Декларация 3-НДФЛ на лечение помогает вернуть часть ранее уплаченного в бюджет НДФЛ. С примерами расчетов НДФЛ по расходам на медицинские услуги и лекарства, а также со списком требуемых для получения вычета документов вас познакомит наш материал.

Социальный вычет на лечение — это возможность вернуть часть потраченных на лечение или лекарства средств, если:

- заявитель вычета имеет облагаемый НДФЛ доход, с которого уплачивался в бюджет НДФЛ;

- в налоговый орган предоставлена декларация 3-НДФЛ, заявление на возврат налога и подтверждающие документы или получено от налоговиков уведомление о возможности получения вычета у работодателя;

Образец бланка декларации 3-НДФЛ на лечение см. в статье «Образец заполнения налоговой декларации 3-НДФЛ».

- наименование медицинской услуги включено в специальный Перечень, утв. постановлением Правительства РФ от 08.04.2020 № 458. Что касается лекарств, то вычет за периоды с 2019 года и далее можно получить не только на препараты из указанного перечня, но и на все лексредства, назначенные врачом. Для получения вычета за периоды до 2019 года лекарства также должны были соответствовать перечню.

Вернуть НДФЛ возможно, если налогоплательщик потратил свои сбережения:

- на свое лечение;

- лечение супруга (супруги), своих детей (в возрасте до 18 лет) или родителей.

Как получить соцвычет на лечение родителей см. в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы узнать все подробности данной процедуры.

- При этом лечение и (или) лекарства должны быть назначены лечащим врачом и оплачены заявителем из своих денег.

- Налоговый кодекс позволяет также получить социальный вычет по расходам, потраченным на оплату страховых взносов по договорам добровольного личного страхования.

- Вычет можно получить:

- в налоговой инспекции по месту жительства;

- по месту работы.

Получить возврат НДФЛ в налоговой инспекции можно после оформления декларации 3-НДФЛ на лечение и предоставления ее налоговикам вместе с заявлением на возврат и подтверждающими документами.

Алгоритм получения вычета по месту работы:

- оформить заявление на получение уведомления о праве на социальный вычет и предоставить его в инспекцию по месту жительства вместе с подтверждающими документами (письмо ФНС России от 16.01.2017 № БС-4-11/500@);

- получить у налоговиков уведомление о праве на социальный вычет;

- принести уведомление в бухгалтерию своей фирмы.

Характерная особенность социального вычета на лечение — законодательно установленный максимальный его размер в 120 000 руб. (суммарный вычет по расходам на лечение, обучение, доп. страхование и др.). Когда этот лимит можно не применять и как посчитать сумму налога к возврату, узнайте из следующих разделов.

Какой предел вычетов по НДФЛ в текущем году, также см. здесь.

Дорогостоящее лечение: образец расчета возвращаемого налога

В декларации 3-НДФЛ можно указать вычет на лечение без всяких ограничений по размеру суммы, если в Справке об оплате медицинских услуг для предоставления в налоговые органы (форма справки утв. приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256) будет указан код «02».

Где в Справке отражается указанный код, см. на рисунке:

Лечение будет признано дорогостоящим, если его вид указан в отдельном Перечне, утв. постановлением Правительства № 458.

Расходы на дорогостоящее лечение в декларации 3-НДФЛ отражаются на специально предусмотренном для этого приложении № 5. Кроме того, заполняются:

- титульный лист;

- разделы 1 (информация о налоге) и 2 (расчет налоговой базы и суммы налога) с приложениями.

3-НДФЛ предусматривает обособленное отражение потраченных на дорогостоящее лечение средств. Расчет суммы НДФЛ, подлежащей возврату из бюджета на счет налогоплательщика, продемонстрируем на примере.

Пример 1

Инженер завода ячеистого бетона Куликов З. Н. в 2021 году израсходовал собственные сбережения в общей сумме 196 000 руб. на свое лечение, в том числе:

- 182 000 руб. на эндопротезирование сустава (код медицинской услуги в Справке «02»);

- 14 000 руб. на диагностические процедуры (код «01»).

Для расчета возможной к возврату из бюджета суммы НДФЛ Куликов З. Н. воспользовался следующей формулой:

НДФЛвозвр = (СДЛ + СЛ) × 13/100,

где СДЛ — стоимость дорогостоящего лечения (входящего в Перечень, утв. постановлением Правительства № 458);

СЛ — стоимость лечения (диагностических процедур в рассматриваемой ситуации), но не более 120 000 руб. за налоговый период (п. 2 ст. 219 НК РФ).

НДФЛвозвр = (182 000 руб. + 14 000 руб.) × 13/100 = 25 480 руб.

Заполняя 3-НДФЛ с помощью программы «Декларация-2021», Куликов З. Н. в разделе «Вычеты» отразил следующие данные:

Пошаговую инструкцию по заполнению 3-НДФЛ на социальный вычет см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

О нюансах толкования Перечня и связанных с ними особенностях расчета величины социального вычета узнайте из следующего раздела.

Как заполнить в 3-НДФЛ раздел «Вычеты» по расходам на протезирование зубов (пример)

Перечень медицинских услуг (утв. постановлением Правительства № 458) расширенному толкованию не подлежит, поэтому не получится получить безлимитный вычет по расходам, например, на протезирование зубов — именно такая формулировка медицинской услуги в Перечне отсутствует.

Дополним условия предыдущего примера для понимания того, как рассчитать НДФЛ при осуществлении расходов на протезирование зубов.

Пример 2

Инженер Куликов З. Н. в 2021 году израсходовал собственные сбережения в общей сумме 363 000 руб. на свое лечение, в том числе:

- 182 000 руб. на эндопротезирование сустава (код медицинской услуги в Справке «02»);

- 14 000 руб. на диагностические процедуры (код «01»);

- 167 000 руб. на протезирование зубов (код «01»).

Для расчета суммы НДФЛ, подлежащей возврату из бюджета, необходимо определить сумму расходов на лечение, не относящееся к дорогостоящему:

СЛ = 14 000 руб. + 167 000 руб.= 181 000 руб.

Так как СЛ > 120 тыс. руб.→ СЛ= 120 000 руб.

НДФЛвозвр = (182 000 руб. + 120 000 руб.) × 13/100 = 39 260 руб.

Вместо рассчитанной суммы расходов на лечение (181 000 руб.) в формуле принимает участие 120 000 руб. – лимит, установленный п. 2 ст. 219 НК РФ.

При заполнении декларации 3-НДФЛ за лечение Куликов З. Н. в разделе «Вычеты» указал:

Расчет НДФЛ и заполнение декларации — это лишь часть действий общей схемы получения вычета на лечение. Важным этапом этого процесса является сбор подтверждающих документов — об этом далее.

Документы к декларации 3-НДФЛ на лечение

Число и форма бумаг, которые потребуются для получения социального вычета, зависят от:

- того, кому оказана медицинская услуга и кто заявляет вычет (за потраченные заявителем на свое лечение средства или оплаченное лечение близких родственников);

- вида расхода на лечение (покупка медикаментов или оказание медицинской услуги).

- Требуемые документы представлены на схеме:

- Если налогоплательщик оплатил лечение близкой родни, потребуются копии свидетельств:

- о рождении:

- заявителя (если он оплатил стоимость лечения своих родителей);

- ребенка, лечение которого оплачено заявителем;

- о браке (при оплате лечения супруга).

Детальную информацию о документах, необходимых для получения вычета на лечение, см. «Документы для получения налогового вычета за лечение».

Итоги

Вычет на лечение может получить лицо, имеющее официальные доходы, облагаемые по ставке 13%, и оплатившее свое лечение или лечение близких родственников (отца, матери, детей, супруга).

Оплаченные услуги должны присутствовать в специальном законодательно утвержденном Перечне. Требование об указании в указанном перечне лекарственных средств с 2019 года неактуально.

Максимальный размер социального вычета (включая расходы на лечение) не может превышать 120 000 руб. При этом расходы на дорогостоящее лечение максимальным размером не ограничиваются.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Вычет на лечение 2022 через личный кабинет. Как заполнить декларацию 3-НДФЛ онлайн

Если вы оплачивали лечение или ДМС, покупали медикаменты, то можете вернуть часть расходов. Сейчас вы узнаете, что такое налоговый вычет на лечение, и как правильно заполнить декларацию 3-НДФЛ, чтобы его получить.

По определению налоговый вычет – это сумма, которая уменьшает налогооблагаемую базу. Теперь по-простому. Вы — работающий человек. У вас есть официальный доход, который облагается налогом по ставке 13%.

Это значит, что каждый месяц ваш работодатель уплачивает в бюджет 13% от вашей зарплаты. Так вот, вы можете вернуть часть этого налога, если у вас были определенные затраты. Например, если вы купили квартиру, инвестировали на ИИС, проходили платное обучение, лечение, и т.

д. С полным списком вычетов можно ознакомиться на сайте налоговой.

Вычет можно получить, только если вы являетесь резидентом Российской Федерации, и у вас есть официальный доход, который облагается налогом по ставке 13%.

А теперь о вычете на лечение

Вычет на лечение относится к группе социальных вычетов. В эту группу также входят вычеты на обучение, благотворительность, пенсионное страхование и т.д. Максимальный лимит по всей этой группе – 120 тыс. рублей за один год. Это значит, что вернуть можно максимум 13% от 120 тыс. рублей, т.е. 15 600 рублей.

Например, в 2021 году вы потратили 50 тыс. на обучение и 100 тыс. на лечение. В сумме 150 тыс. рублей. Но вернуть вы сможете только 13% от 120 тыс., это максимум. При этом важно, чтобы ваш официальный доход за 2021 год был не менее, чем 120 тыс. рублей. Если ваш доход был, например, 100 тыс., то вы получите 13% от 100 тыс.

Налоговые вычеты — это не благотворительность от государства. Вы возвращаете обратно те деньги, которые сами же уплатили в виде налога. Поэтому нельзя вернуть больше, чем было удержано с вашей зарплаты.

По лимиту 120 тыс. есть исключения. Если, например, вы проходили дорогостоящее лечение, то можно претендовать и на большую сумму.

Получить вычет можно не только за себя, но и за своего супруга, родителей или детей до 18 лет. Например, в моей ситуации, в 2021 году я пользовался платными медицинскими услугами, но я не могу получить вычет, поскольку являюсь ИП. За меня вычет будет получать моя жена, т.к. в 2021 году она получала заработную плату, облагаемую по ставке 13%.

Получить вычет можно через налоговую или через своего работодателя. Вычет через работодателя надо оформлять до окончания налогового периода, в котором были расходы.

А вот если расходы на лечение были в прошлом году или 2-3 года назад, то можно получить вычет через налоговую. Именно этим мы сейчас и займемся.

Для начала надо подготовить необходимые документы. Для каждого вычета список документов свой, актуальный перечень можно всегда проверить на сайте налоговой.

Чтобы получить вычет на лечение понадобятся следующие документы:

- договор с медицинским учреждением на оказание медицинских услуг;

- справка об оплате медицинских услуг с кодом 1 или 2, выданная медицинским учреждением, оказавшим услугу (код 1 означает обычное лечение, код 2 – дорогостоящее лечение);

- также нужна лицензия медицинской организации.

Для заполнения декларации может потребоваться справка 2-НДФЛ от работодателя.

Если вы получаете вычет по расходам на лечение родственников, то требуется приложить документ, подтверждающий родство: например, свидетельство о браке или свидетельство о рождении.

С договором проблем нет. Как правило, в платных клиниках договор всегда оформляется, и один экземпляр отдается пациенту на руки. Справку об оплате мед. услуг надо запросить в бухгалтерии медицинской организации. Обычно с этим тоже проблем не бывает. Надо просто сказать, что вам нужна справка для налоговой для получения вычета.

Важный момент: в справке об оплате мед. услуг должно быть указано, кто оплатил услугу. Если, например, лечились вы, а вычет будет получать ваш супруг, то в справке надо указать, что услугу оплатил ваш супруг. Справка оформляется не на того, кто лечился, а на того, кто будет получать вычет.

Лицензию, как правило, можно скачать на сайте медицинской организации.

После того, как все документы подготовлены, можно переходить к заполнению декларации 3-НДФЛ. Проще всего заполнить декларацию в личном кабинете налогоплательщика на сайте налоговой.

Как регистрироваться на сайте налоговой и создавать электронную подпись – это отдельная тема, выходящая за рамки статьи. У многих уже есть доступ к личном кабинету, а если нет, то в интернете не проблема найти инструкцию, как его получить.

Заполняю декларацию 3-НДФЛ

Заходим в личный кабинет налогоплательщика. Переходим в раздел «Жизненные ситуации».

Выбираем «Подать декларацию 3-НДФЛ».

Далее надо выбрать год, за который мы хотим вернуть НДФЛ. В моем случае это — 2021 год. Мы впервые подаем декларацию за выбранный год, поэтому по умолчанию оставляем «Да». Являемся налоговым резидентом – «Да».

Идем далее. Следующий раздел – «Доходы».

Он подразделяется на доходы «В пределах РФ» и «За пределами РФ». Чтобы получить вычет, нужно иметь доходы в пределах РФ, которые облагаются по ставке 13%. Чаще всего используется официальная зарплата. Данные берутся из справки 2-НДФЛ, которую надо предварительно запросить у работодателя.

Примерно в марте-апреле информация из справки 2-НДФЛ автоматически появится в вашей декларации, т.к. работодатель к этому времени сдаст отчетность в налоговую за прошлый год. Если вы не хотите заполнять этот раздел самостоятельно, можно подождать весны. Если вы не хотите ждать, то надо самому заполнить раздел.

Мы не будем ждать пока эта информация появится в личном кабинете, поэтому внесем данные из справки 2-НДФЛ самостоятельно.

Если у вас есть другие источники дохода, которые надо задекларировать, например, дивиденды по иностранным акциям, или доход по зарубежному брокерскому счету, то эту информацию тоже надо внести в декларацию, потому что декларация заполняется только одна, и она включает в себя и доходы и вычеты.

Составление инвестиционного портфеля под ваши цели

Сейчас я буду вносить только данные из справки 2-НДФЛ с работы жены. Нажимаем на кнопку «Добавить источник дохода». Появился источник дохода №1, нажимаем на него. Здесь мы будем вносить данные из справки 2-НДФЛ.

Вводим наименование организации. И заполняем остальные реквизиты, все они есть в справке. Это ИИН, КПП и код по ОКТМО.

Теперь переходим к разделу «Доходы». Также всю информацию берем из справки 2-НДФЛ.

В справке в разделе 3 первый код дохода у нас 2000. Вводим в поле «Вид дохода» этот код и выбираем его. Дальше – сумма. Просуммируем все доходы по этому коду из справки. Полученную сумму вносим в ячейку.

Но это не единственный код. Внесем все коды из таблицы. Нажимаем кнопку «Добавить доход» и вносим следующий код. Если есть коды вычета, то их тоже надо внести. Например, в нашем случае код 501 — вычет из стоимости подарка.

И так далее.

Сумма дохода и сумма облагаемого дохода должны сойтись с тем, что указано в справке 2-НДФЛ. Если у вас эти суммы не сошлись, то сначала надо все перепроверить. Если ошибок нет, то надо перезайти в личный кабинет и заново вбить все данные, сайт иногда тупит и считает неправильно.

Заполняем сумму удержанного налога, данные берем из нашей справки.

У жены больше источников дохода нет, поэтому мы идем далее. Если у вас есть еще источник дохода, то вам необходимо его добавить и заполнить все по такой же схеме.

Далее, следующий этап, здесь мы выбираем «Социальные налоговые вычеты», ставим галочку. Нажимаем далее.

Выбираем подтип вычета, в нашем случае это «Расходы на лечение». Ставим галочку и заполняем сумму расходов на лечение. Если вы хотите также получить за этот год и другие вычеты, то надо заполнить и другие соответствующие поля.

Прежде чем продолжить, подпишитесь на канал, чтобы не потерять эту и другие полезные инструкции.

Идем далее. На следующем этапе необходимо распорядиться переплатой. Это значит, что нужно внести реквизиты счета, куда налоговая должна перевести деньги. Можно внести их сразу, а можно подождать пока налоговая подтвердит вычет и уже потом распорядиться переплатой.

Мы внесем данные счета сразу.

Нажимаем «Распорядится». Далее заполняем банковские реквизиты для возврата. В нашем случае это Тинькофф, реквизиты счета можно посмотреть в мобильном приложении.

Жмем далее. Теперь нам надо прикрепить подтверждающие документы. Документы мы подготовили и отсканировали заранее. Прикрепляем: договор на оказание медицинских услуг, лицензию медицинской организации, справку об оплате медицинских услуг с кодом 1, справку 2-НДФЛ и свидетельство о браке.

Когда прикрепляете документы, сайт их автоматически сжимает, и некоторые документы становятся нечитаемыми. Рекомендую проверить и по каким-то документам нажать кнопку «Улучшить», чтобы все было в читаемом виде.

После того, как все документы прикреплены, внизу вводим пароль к электронной подписи. Жмем «Подтвердить и отправить». Все готово!

Теперь в течение 3-х месяцев налоговая будет проводить проверку. Периодически можно проверять, нет ли каких писем от налоговой в разделе «Сообщения». Когда налоговая все проверит и подтвердит, в личном кабинете появится возможность распорядится переплатой. И затем в течение 1-го месяца налоговая переведет деньги на ваш счет.

Подать декларацию 3-НДФЛ с целью получения вычета можно в любое время в течение года, делать это до 30 апреля не обязательно. Но стоит помнить, что получить вычет можно только за 3 предыдущих года.

Если статья была полезна, обязательно поставьте лайк!

Мой канал об инвестициях на YouTube: https://m.youtube.com/c/AntonSalomatinКлуб Инвесторов (там я выкладываю состав своего портфеля и делюсь инвестиционной стратегией): https://www.patreon.com/salomatinМой сайт: https://salomatin-capital.ruИнстаграм: https://www.instagram.com/investfamily.s/